Dans un article précédent [1], il était question d‘identifier et de mesurer le risque de change afin qu’il soit géré de manière à ce que l’entreprise reste concentrée sur sa mission première, ses opérations commerciales, sans l’exposer outre mesure à des risques financiers.

Comprendre les Instruments de Couverture du Risque de Change pour PME

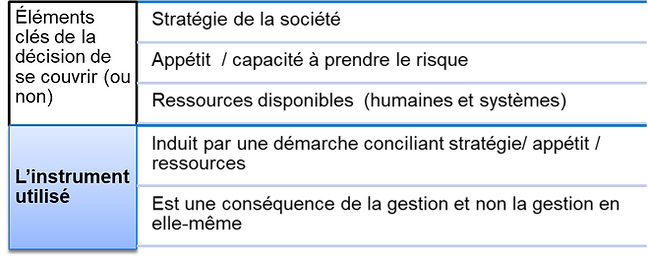

Certains instruments financiers peuvent être utilisés pour mitiger le risque de change pour PME. Cependant, avant de les utiliser, l’entreprise doit déterminer l’appétit pour le risque de ses principaux propriétaires et dirigeants et se doter d’un cadre de travail rigoureux. En fait, l’absence d’une politique de gestion des risques appropriée i.e. en phase avec la stratégie de l’entreprise, peut laisser celle-ci exposée à des résultats négatifs.

Facteurs à Considérer dans la Couverture du Risque de Change pour PME

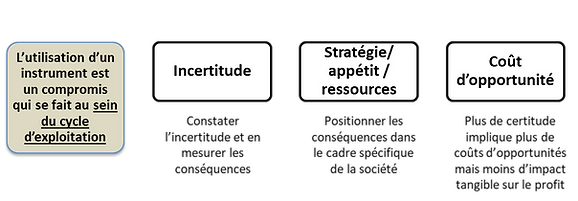

Le Compromis

La décision de se couvrir (ou non) est un choix, une réflexion entre incertitude et coût d’opportunité. Par exemple, via un instrument financier, la société connait son coût à l’avance (via un taux de change précis), élimine ainsi l’incertitude mais ne bénéficiera pas d’une évolution favorable des cours de change ; la certitude contre un coût d’opportunité.

Le Contrat à Terme

Le contrat à terme est un instrument permettant de connaître avec certitude un taux de change futur. Ce sont des contrats sur mesure négociés de gré à gré qui sont aussi appelés des produits « over the Counter (OTC) ». Ces produits sont non réglementés et se négocient sur le marché interbancaire.

Fonctionnement des Contrats à Terme

La société s’engage (elle a l’obligation) donc aujourd’hui à acheter (vendre) à une date future précise, une quantité déterminée de devise A contre une quantité déterminée de devise B. Le contrat à terme permet donc à l’entreprise de se protéger des mouvements défavorables des taux en verrouillant un taux de change précis jusqu’à une date déterminée.

L’entreprise est ainsi protégée et connait avec certitude son taux de change. Cependant, elle ne bénéficie pas d’une évolution favorable des cours de change puisqu’elle a l’obligation d’honorer son contrat peu importe que le mouvement du prix des devises lui soit favorable ou non.

Exemple : Protection d’une Vente en Dollar Américain avec un Contrat à Terme

Une entreprise canadienne vend aujourd’hui (26 juin) un produit pour 100 000 USD, elle recevra le paiement dans 2 mois. En date du 26 juin, le taux de change à terme (au 26 août) est 1,32. L’entreprise transige un contrat à terme à ce taux avec son institution financière.

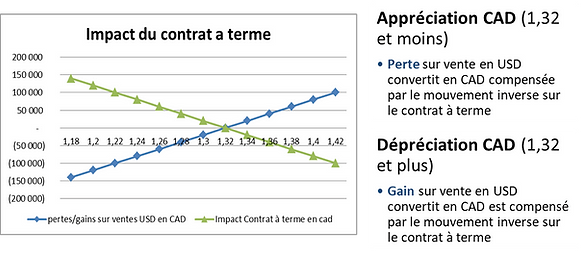

Illustration graphique de l’utilisation d’un contrat à terme

Hypothèse : Taux de change à terme est de 1,32

La valeur de la vente USD en CAD est connue dès que le contrat à terme est transigé (100 000 USD x 1,32 = 132 000 CAD) même si le paiement USD est reçu quelques mois plus tard. Il n’y a plus d’incertitude sur la valeur de la vente USD convertit en CAD en « échange » du coût d’opportunité i.e. si au terme le taux est supérieur à 1,32. l’entreprise n’en profitera pas. Le taux de change ne peut plus impacter la profitabilité de cette vente.

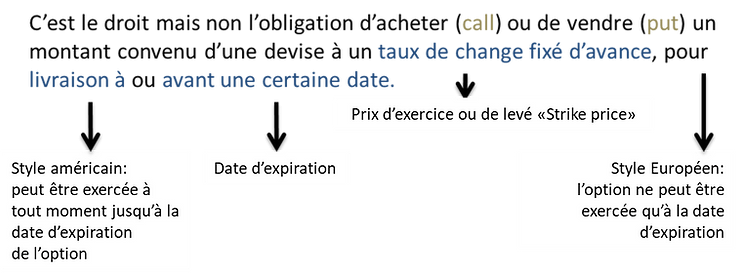

L’Option sur Devises [2]

Il existe sur le marché plusieurs types et variantes d’options sur devises mais, de façon générale, elles ont toutes ces caractéristiques. Alors, une option :

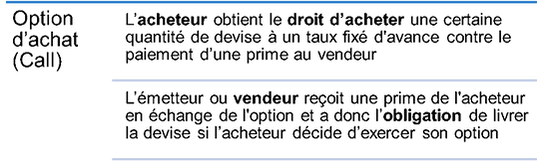

Distinction entre une option d’achat et une option de vente :

Exemple : Protection d’une Vente en Dollar Américain avec une Option sur Devises

(Même hypothèse que l’exemple avec le contrat à terme)

L’entreprise transige aujourd’hui une option de vente (put sur le dollar américain) à un prix d’exercice de 1,32 et une date d’expiration du 26 août avec son institution financière. L’entreprise paie une prime de 2000 CAD.

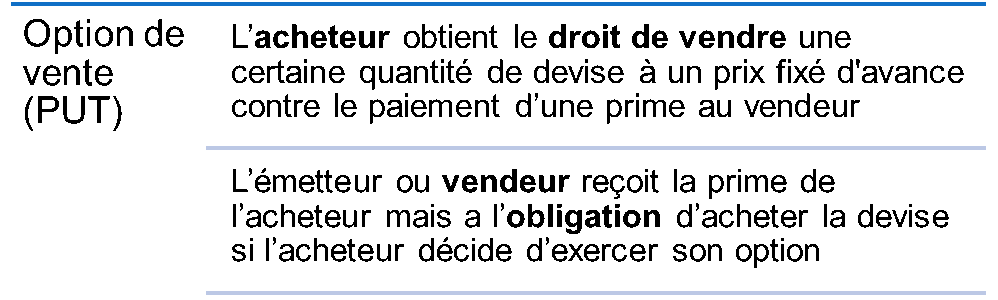

Illustration graphique de l’utilisation de l’option sur devises

Hypothèse : Pris d’exercice de 1,32

L’option octroie à l’entreprise le droit, et non l’obligation, de vendre les dollars américains qu’elle recevra dans 2 mois à un taux prédéterminé. Si l’entreprise exerce son droit, la contrepartie est obligée d’acheter les USD à l’entreprise au prix de levée.

L’entreprise connaît aujourd’hui le taux plancher auquel elle pourra transiger ses devises à terme. La valeur minimale de sa vente USD en CAD est connue (130,000 CAD) dès que l’option est transigée i.e. le prix d’exercice diminué du coût de la prime (pour fin d’exemple 2 000 CAD). L’entreprise paie la prime [3] pour s’assurer d’un prix plancher et bénéficier d’un mouvement favorable.

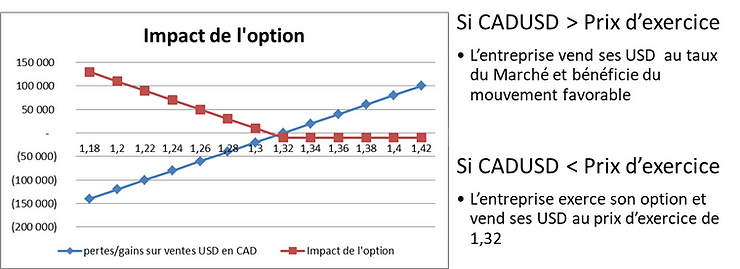

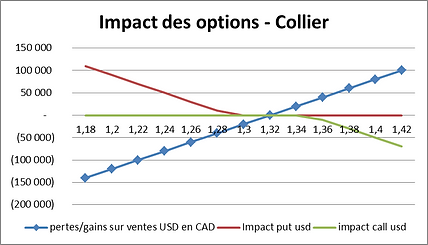

Le Corridor ou Collier

Une combinaison Put et Call avec différents prix d’exercices sur le dollar américain permet de créer un corridor ou collier. Lorsque la valeur (prime payée) du Put est égale à la valeur (prime reçue) du Call, on parle d’un collier à coût nul.

Fonctionnement du Collier

C’est par le choix des prix d’exercices que l’on obtient le collier à coût nul. Par exemple, l’achat d’un put avec un prix d’exercice à 1,29 peut être payé par la vente d’un call avec un prix d’exercice à 1,35. Lorsque le CAD s’apprécie en deçà de 1,29, la perte sur la vente en USD convertie en CAD est compensée par le mouvement inverse sur l’option put. Lorsque le CAD se déprécie au-delà de 1,35, le gain sur la vente en USD convertie en CAD est compensé par le mouvement inverse sur l’option Call.

L’entreprise connaît aujourd’hui le taux plancher 1,29 et le taux plafond 1,35 auquel elle pourra transiger ses devises à terme. La valeur minimale de sa vente USD en CAD à l’échéance sera de 129 000 CAD et celle maximale sera de 135 000 dès que le collier est transigé.

En fait, un plafond supérieur au taux du contrat à terme est établi en « échange » d’un plancher inférieur au taux du contrat à terme. Le collier permet à l’entreprise de limiter son exposition (de 1,32 à 1,29) afin de profiter de mouvements favorables à l’intérieure d’une certaine limite ( de 1,32 à 1,35)

En bref, le collier est un engagement de transiger un montant déterminé, pour une période donnée selon une fourchette de prix connue d’avance.

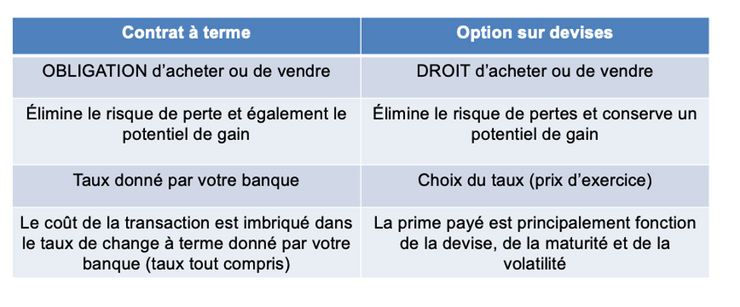

Le tableau ci-dessous présente les caractéristiques distinctives des deux grandes familles d’instruments de couverture du risque de change.

L’utilisation de ces instruments donne toute sa valeur lorsqu’ employée dans un cadre rigoureux en phase avec la stratégie d’entreprise. Se doter de la bonne combinaison d’expertise, d’information, d’outils et de processus clairs permet de retirer le plein bénéfice de la gestion du risque de change.

L’intervention de D-Risk FX apporte expertise et soutien aux entreprises afin de développer des repères solides et rentables dans la gestion du risque de change. L’entreprise est ainsi prête à contrôler les effets néfastes d’un mouvement de change défavorable tout autant qu’à capitaliser commercialement sur un mouvement favorables de ce dernier.

[1] Stratégie de Couverture de Devises : Identifier les Risques de Change

[2] Il existe sur le marché plusieurs types et variantes d’options sur devises.

[3] La prime d’une option peut être relativement dispendieuse en fonction : durée, prix d’exercice, volatilité

Pour plus d’information sur le risque de change pour PME, veuillez consulter les articles intitulés : Risque de Change pour PME : Budget et Outil pour Comparer la Performance des Marchés, Planifier la Reprise avec une Politique Efficace de Gestion du Risque de Change pour PME et PME: 4 conseils pour couvrir le risque de change.

Les Marchés Internationaux : Un Monde d’Opportunités

Développer ses affaires à l’étranger est source de croissance mais comporte des risques pour les PME. Il est d’ailleurs complexe de suivre les impacts successifs des taux de change sur les performances anticipées de l’entreprise.

D-Risk FX Budget & BI offre aux PME des analyses de performance, de risques et de scénarios de test, déclinées par marché, par devise et par ligne d’affaires avec à la clé, une stratégie de couverture sur-mesure et un suivi en temps réel des performances anticipées de l’entreprise.

Gagnez en autonomie, automatisez vos processus et ainsi abordez vos marchés étrangers avec la sécurité d’une stratégie de gestion du risque de change claire et d’un suivi à la mesure de vos ambitions.