Dans un article précédent, nous avons discuté de l’utilisation de la volatilité comme mesure d’incertitude, des facteurs qui l’influencent et des impacts qu’elle peut avoir sur les PME. Dans ce nouvel article, nous aborderons la volatilité des devises dans le contexte de la préparation budgétaire. Créer un budget lorsque vous exportez et / ou importez dans une ou plusieurs devises peut représenter un défi.

La variabilité de la valeur des ventes ou des coûts budgétés dans différentes devises est différente et, par conséquent, impacte la trésorerie différemment, en particulier l’encaisse disponible, et ultimement, votre profit.

Il devient important, au sein du processus budgétaire de pouvoir rendre comparable des transactions qui seront réalisées sur différents marchés étrangers afin d’effectuer les bons choix.

Par exemple, à quel prix un fournisseur au Mexique (pesos) est-il plus rentable qu’un fournisseur aux États-Unis ($ américain) ? Pour les rendre comparable, il faut relier rentabilité et risque dès le processus budgétaire.

Pour y arriver, donnons-nous des ordres de grandeurs sur l’incertitude, le risque entourant les transactions que nous planifions au budget sur différents marchés étrangers.

Interpréter la volatilité des devises

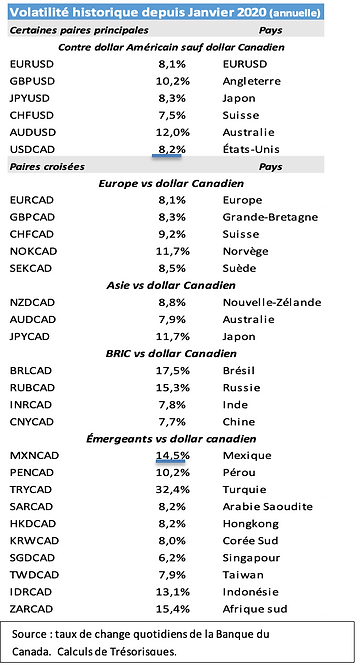

Les paires de devises dites exotiques sont généralement les plus volatiles sur le marché des changes car leur liquidité [1] est souvent inférieure à celle des paires majeures [2] ou principales. Par exemple, la Turquie, le Brésil, la Russie et le Mexique ont des devises parmi les plus volatiles.

Les paires principales sont donc habituellement les moins volatiles mais notons que depuis 2020, même sur celles-ci, la volatilité s’est accentuée.

Regardons de plus près le marché mexicain et américain.

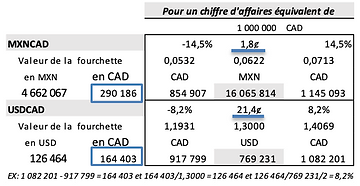

Le dollar canadien (CAD), par exemple, vis-à-vis le dollar américain (USDCAD) avec une volatilité historique de 8,2% dispose d’une fourchette des valeurs possibles de plus 21 cents canadiens.

Alors, pour un taux moyen sur la période de 1,3000 USDCAD, cette fourchette sera de 1,1931 à 1,4069. Statistiquement parlant, il y 68 % [3] de probabilité que les taux se transigent dans cette fourchette.

En refaisant le même exercice avec le Pesos Mexicain (MXN), pour une volatilité de 14.5 % et un taux moyen de 0,0622, la fourchette de négociation est de 0,0532 à 0,0713 soit 1,8 cents canadiens.

On remarque ici l’effet d’échelle. Le MXNCAD est plus variable (14,5%) que le USDCAD (8,2%) néanmoins, la fourchette de négociation pour le USDCAD est beaucoup plus large. Regardons de plus près cet effet d’échelle car les pourcentages, si mal interprétés, peuvent parfois nous induire en erreur.

Il faut tenir compte de la base (0,0622 et 1,3000) sur laquelle ces pourcentages sont évalués. Pour fin d’illustration, une taille de transaction commerciale équivalente à 1 million en dollar canadien [4] est utilisée.

Une variation de 0,9 (1,8 ÷ 2) [5] cent canadien dans une transaction au Mexique peut générer un gain ou une perte de 145 093 CAD (290 146 ÷ 2) alors qu’une variation de 10,7 cents (21,4 ÷ 2) canadiens sur une transaction aux États-Unis génère un gain ou une perte de 82 201 CAD (164 403 ÷ 2).

Si le CAD bouge de 1 cent contre le USD et le MXN, les gains ou les pertes ne seront pas les mêmes. Pour la transaction au Mexique, ce sera une variation de 160 659 CAD alors que pour la transaction américaine ce sera 7 692 CAD. En fait un mouvement de 1 cent canadien par rapport au MXN est un mouvement de plus de 16% alors que par rapport au USD, ce pourcentage est d’à peine 1%.

Donc pour une même taille de transaction commerciale en CAD, la valeur d’un mouvement de 1 cent canadien i.e. son impact sur l’encaisse et sur la rentabilité commerciale de la PME ne sera pas le même d’une devise à l’autre.

Il faut tenir explicitement compte de ce différentiel dans la planification budgétaire car d’une part, les besoins de couverture ne seront pas les mêmes et, d’autre part, il est clair, par exemple, que de pouvoir gagner 10$ en risquant d’en perdre 3$, doit être préféré à pouvoir gagner 10$ en risquant d’en perdre 8$.

Et c’est exactement ce choix qui se pose aux PME canadiennes œuvrant sur différents marchés. 1 millions CAD en vente / ou en achat sur le marché mexicain n’est pas équivalent à 1 million cad en vente ou en achat sur le marché américain. C’est le fameux couple risque / rendement qui, dès la planification budgétaire, permet de rendre « équivalente » les transactions sur les différents marchés.

Vous êtes maintenant en mesure de comparer les risques de vos différentes opérations à l’international sur une base équivalente. Dans un prochain article, nous allons aborder l’intégration de ces risques à la planification budgétaire afin de les associer à vos choix stratégiques.

[1] Voir article Risque de change : comment tenir compte de la volatilité dans sa gestion ?

[2] Voir Marché des devises : Information de base sur le fonctionnement du marché

[3] On s’attend à ce que les mouvements qui tombent dans les plages 1X, 2X et 3X l’écart-type se produisent respectivement 68,3 %, 95,5 % et 99,7 % du temps. [4] L’impact d’une variation de 1 cent CAD pour une transaction commerciale de 1 million de MXN ou une transaction commerciale de 1 million USD est de 10 000 CAD. Pour bien comparer la volatilité, il faut travailler sur la base d’une transaction de 1 million en devise de référence (devise fonctionnelle) qui, dans notre exemple, est le dollar canadien. La fourchette anticipée est sur la base de la volatilité annuelle. [5] Division par 2 pour tenir compte du fait que c’est le pourcentage de volatilité de chaque côté de la moyenne (+/-14,5%).

______________________________________________________________________

Les marchés internationaux: un monde d’opportunités

Développer ses affaires à l’étranger est source de croissance mais comporte des risques pour les PME. Il est d’ailleurs complexe de suivre les impacts successifs des taux de changes sur les performances anticipées de l’entreprise

D-Risk FX Budget & BI, offre aux PME des analyses de performance, de risques et de scénarios de test, déclinées par marché, par devise et par ligne d’affaires avec à la clé, une stratégie de couverture sur-mesure et un suivi en temps réel des performances anticipées de l’entreprise.

Gagnez en autonomie, automatisez vos processus et ainsi abordez vos marchés étrangers avec la sécurité d’une stratégie de gestion du risque de change claire et d’un suivi à la mesure de vos ambitions.