Dans le deuxième article consacré à la volatilité [1] , nous avons discuté du risque de change pour PME. Nous avons mis l’emphase sur les moyens de comparer différentes opérations à l’international sur une base équivalente pour tenir compte du différentiel d’impact sur la rentabilité généré par les devises. Mais intégrer l’utilisation de la volatilité comme indicateur d’incertitude lors de la planification budgétaire afin de soutenir votre prise de décision peut représenter un sérieux défi.

Importance de la Planification Budgétaire

En fait, c’est votre budget qui vous permet de planifier vos revenus, vos dépenses, et également de suivre vos objectifs. Mais, quelle est la variabilité acceptable autour de votre objectif ? Votre budget est un moyen de contrôle de votre entreprise, il est le point de référence de votre performance. L’utilisation d’un « taux de change budget » par devise permet de marquer le budget, de quantifier votre objectif ; toute déviation du taux budget amènera un écart au budget, favorable ou non.

Identification des Coûts et Ventes à l’Étranger

À la base, il faut donc identifier les coûts et/ou ventes à l’étranger qui sont susceptibles de contribuer à ces écarts afin de les quantifier au taux budget. Ensuite, il faut les rendre comparables. Pour ce faire, il faut relier rentabilité et risque dès le début du processus budgétaire. Bien percevoir les sources du risque et décider en fonction de la stratégie d’entreprise de ceux qui sont acceptables selon notre tolérance au risque et ceux qu’il s’agira de mitiger.

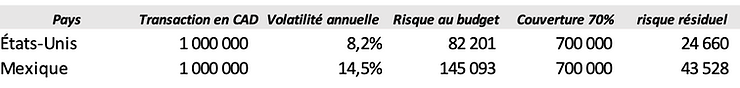

Comme illustré précédemment, pour une même taille de transaction commerciale [2] et une même rentabilité anticipée en devise de référence, la transaction mexicaine induit une variation potentielle 1,76 fois plus grande que celle aux États-Unis (112 %/63 %).

La rentabilité de l’une est plus incertaine que l’autre. Par conséquent, utiliser un ratio de couverture de 70 %, par exemple, sur l’ensemble des transactions de l’entreprise n’est peut-être pas adéquat.

Comparaison des Transactions

L’utilisation d’un même ratio de couverture implique que l’entreprise accepte presque deux fois plus de risque au Mexique par million CAD de transactions (43 528 CAD) qu’aux États-Unis (24 660 CAD) après couverture.

C’est le « jeu » du prix anticipé payé (import)/reçu (export), d’où découle le différentiel de profitabilité, et de la couverture utilisée qui permet une comparaison et un choix efficace. Dans notre exemple, les deux transactions génèrent un profit anticipé de 130 000 CAD.

Il faudrait essayer d’augmenter la profitabilité au Mexique via un ajustement de prix [3] et/ou augmenter la couverture sur l’exposition mexicaine pour compenser le différentiel de risque jusqu’à ce qu’il soit conforme à la tolérance de l’entreprise pour ce marché sauf si l’entreprise a fait le choix éclairé d’accepter presque deux fois plus de risque au Mexique.

Évaluation des Écarts Potentiels

Alors dès le début de la planification de votre budget, il faut vous donner une idée de la valeur potentielle d’un écart global pour l’entreprise et ensuite le répartir par marché étranger. Représente-t-il 10 % ou 50 % du profit anticipé au budget de l’entreprise ?

Dans notre exemple, les deux transactions génèrent chacune un profit anticipé de 130 000 CAD. L’une avec un écart de 82 201 CAD et l’autre 145 093. L’écart potentiel global (pire cas) est de 227 294 CAD sur une profitabilité anticipée de 260 000 CAD. L’écart potentiel est donc de 87 % du profit anticipé de l’entreprise. Il se décline en 68 % de la profitabilité du marché américain et 112 % de la profitabilité du marché mexicain.

Tolérance au Risque et Planification Budgétaire

Cet écart potentiel de 87 % est-il à l’intérieur de la tolérance de l’entreprise ou plutôt, quelle partie de cet écart est acceptable et son corollaire, quelle partie devra être couverte ? Sur quel(s) marché(s) ?

Par conséquent, au moment de la planification budgétaire, se générer une table où le risque induit au budget par chacune des devises utilisées est explicitement présenté est un bien meilleur indicateur des risques et des choix à faire et à assumer par l’entreprise. Cette table devient un outil simple et clair d’aide à la décision.

Utilisation des Données de Volatilité

En fait, savoir que le USD a une volatilité de 8,2 % alors que celle du MXN est de 14,5 % est une information incomplète. Effectivement, elle n’exprime pas le montant de risque en devise fonctionnelle par rapport à la profitabilité anticipée sur chaque marché dans le cas d’une transaction équivalente.

L’utilisation de la fourchette issue de la volatilité (écart-type) et du concept de la valeur de 1 cent CAD pour une transaction typique de 1 million de dollars canadien équivalent permet une comparaison plus efficace du risque imposé par les différentes devises sur les performances de l’entreprise. À terme, cela devient un bien meilleur support pour votre processus décisionnel.

En résumé, intégrer la volatilité des devises dans votre planification budgétaire permet de mieux comprendre et gérer les risques associés aux marchés internationaux. Un outil de comparaison des performances des marchés peut aider votre PME à prendre des décisions éclairées et à optimiser sa rentabilité tout en respectant sa tolérance au risque.

[1] Voir : Risque de Change pour PME : Comment évaluer le risque caché au budget ?

[2] L’impact d’une variation de 1 cent CAD pour une transaction commerciale de 1 million de MXN ou une transaction commerciale de 1 million USD est de 10 000 CAD. Pour bien comparer la volatilité, il faut travailler sur la base d’une transaction de 1 million en devise de référence (devise fonctionnelle) qui, dans notre exemple, est le dollar canadien. La fourchette anticipée est sur la base de la volatilité annuelle.

[3] En fait, le prix, en autant que la concurrence sur votre marché l’autorise, est votre premier instrument de couverture.

Pour plus d’information sur la gestion du risque de change pour les PME, veuillez consulter les articles intitulés : Risque de Change pour PME : Profitez des Avantages de la Simulation, Instruments de Couverture du Risque de Change pour PME : du Contrat à Terme aux Options et cet article de la BDC.

Les Marchés Internationaux : Un Monde d’Opportunités

Développer ses affaires à l’étranger est source de croissance mais comporte des risques pour les PME. Il est d’ailleurs complexe de suivre les impacts successifs des taux de change sur les performances anticipées de l’entreprise.

D-Risk FX offre aux PME des analyses de performance, de risques et de scénarios de test, déclinées par marché, par devise et par ligne d’affaires avec à la clé, une stratégie de couverture sur-mesure et un suivi en temps réel des performances anticipées de l’entreprise.

Gagnez en autonomie, automatisez vos processus et ainsi abordez vos marchés étrangers avec la sécurité d’une stratégie de gestion du risque de change claire et d’un suivi à la mesure de vos ambitions.